La mise à jour du marché hypothécaire du lundi

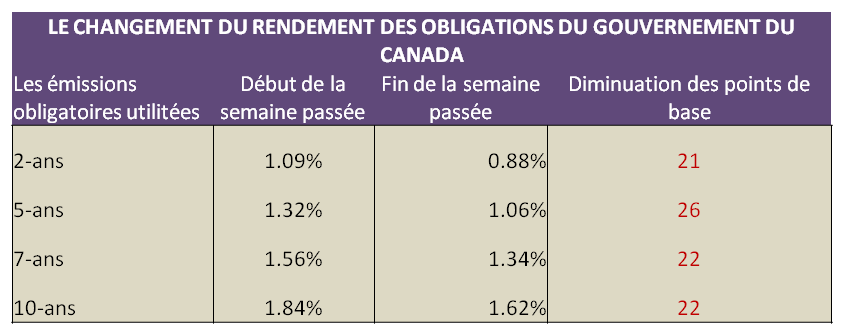

Les rendements des obligations du gouvernement canadien

La semaine dernière, les obligations du gouvernement canadien ont considérablement diminués au niveau des rendements à 2 ans, à 5 ans, à 7 ans, et à 10 ans. Suivre les rendements des obligations est important parce qu’ils aident à mieux comprendre les taux hypothécaires fixes. Par exemple, une augmentation des rendements des obligations du gouvernement canadien à 10 ans causera probablement une augmentation des taux fixes à 10 ans.

*les données prises de la Banque du Canada

Selon le Financial Post, une autre bataille dans une guerre hypothécaire incessante pourrait bientôt commencer. [1] Tous les yeux seraient tournés vers les taux fixes à 10 ans, car les obligations à 10 ans ont atteint un bas niveau record de 1,62% le vendredi dernier. La mise à jour du marché hypothécaire de la semaine passée a mis l’accent sur les rendements des obligations tombantes du gouvernement canadien, qui ont atteint un bas niveau record de 1,80%. Actuellement, le taux fixe à 10 ans sur Ratehub restait plutôt bas à 3,79% pendant maintenant la plus grande partie de l’année 2012. Maintenant que le rendement des obligations de 10-ans est tombé 43 points de base ou 0,43% depuis le début du mois de mai, il est probable que les prêteurs pourraient encore réduire le taux fixe à 10 ans.

Le rendement des obligations du gouvernement canadien à 5 ans tombait aussi depuis le 1er mai, et il a diminué de 54 points de base ou 0,54%, de 1,60% à 1,06% en date de vendredi passé. Au début de l’année l’agressive tarification des taux d’intérêt à 5 ans par les grandes banques a causé deux guerres hypothécaires (séparées, mais de courte durée). Le rendement à 5 ans est maintenant à son niveau plus bas depuis une décennie, alors que le taux fixe à 5 ans pourrait retourner au niveau de 2,99% – niveau qui a marqué le début de la guerre de tarification parmi les prêteurs. [2]

Pourtant il y a deux facteurs importants que les prêteurs considéreront sérieusement avant de diminuer les taux d’intérêts aux bas niveaux records pour la troisième fois cette année :

1) Le taux fixe à 5 ans de 2,99% a attiré beaucoup de critique du gouverneur de la Banque du Canada, Mark Carney, et du ministre des Finances Jim Flaherty.

2) Offrir un taux fixe à 5 ans de moins de 3,00% diminue considérablement les marges bénéficiaires des banques. Selon une affirmation annoncée par BMO, « l’activité du marché de l’habitation s’est adouci dans la plupart des régions, et la croissance hypothécaire montre des signes tentatives de ralentissement. » L’attente que ces deux marchés ralentiront pendant cette année peut faire que les banques auront à réexaminer les réductions de leurs taux. [3]

Les ingrédients pour une autre guerre de tarification hypothécaire sont présents. Selon un analyste anonyme, « avec les rendements actuels, les banques peuvent avoir les moyens pour diminuer encore les taux hypothécaires. » Cependant, la pression d’Ottawa sur les prêteurs pourrait suspendre la prochaine guerre hypothécaire à plus tard. Restez à l’écoute!

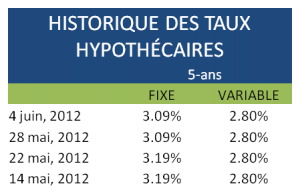

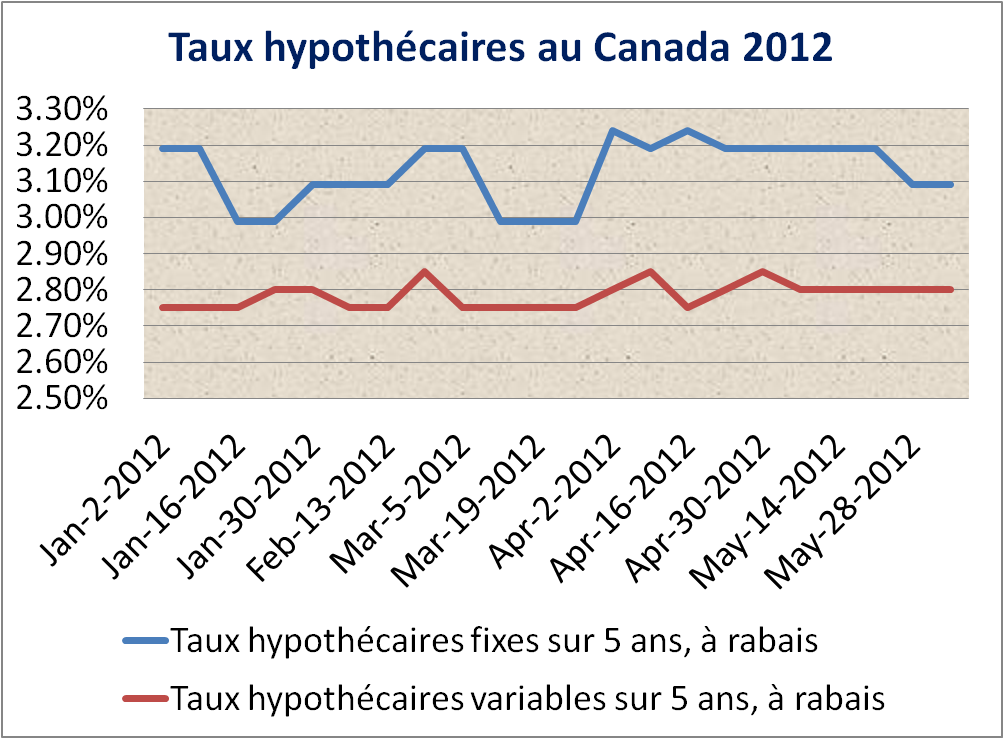

Quels sont les taux hypothécaires du Canada cette semaine?

L’historique hebdomadaire de cinq ans sur les taux hypothécaires fixes de cinq ans ainsi que les taux hypothécaires variables de cinq ans

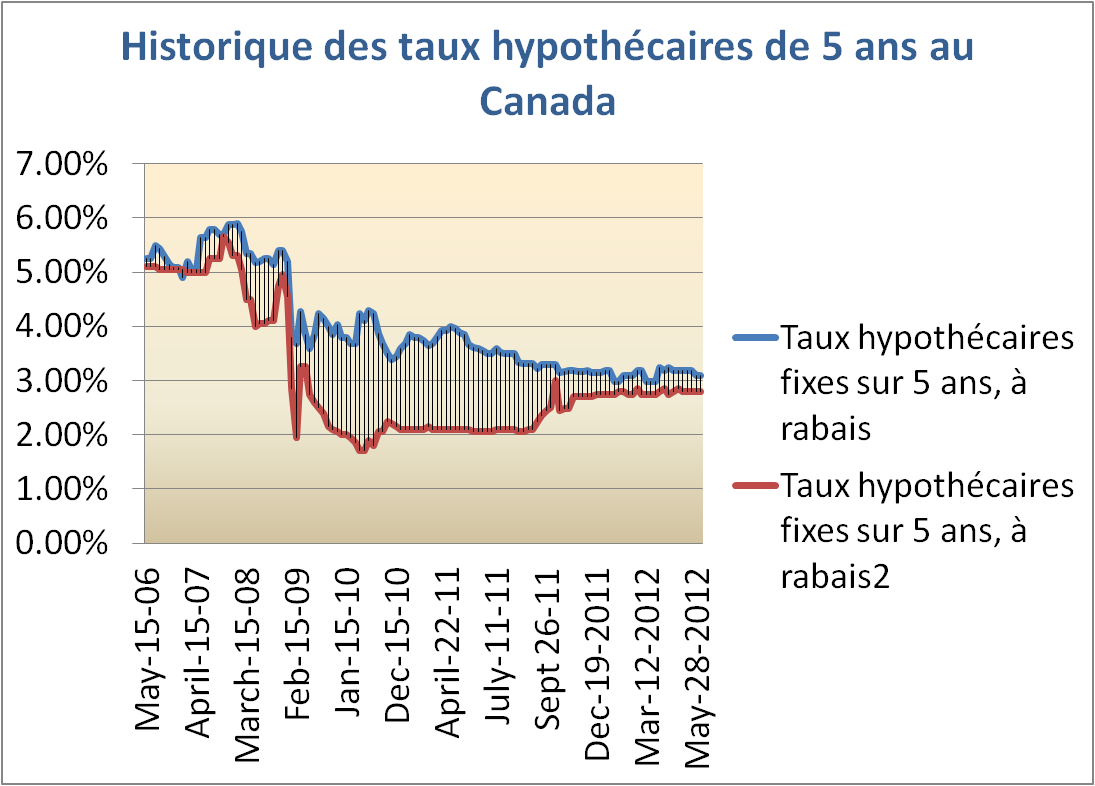

Les taux hypothécaires canadiens en 2012

À noter: Cela n’est qu’un petit échantillon et ne représente pas le marché dans son entièreté. Par contre, cela nous offre une perspective utile.

Source:

[1] Financial Post [2] La Banque du Canada [3] Canadian Business