SADC : tout ce que vous devez savoir sur la façon

Cet article de blogue est commandité par la SADC.

Lorsque vous effectuez vos opérations bancaires quotidiennes en ligne ou que vous regardez le guichet automatique bancaire engloutir consciencieusement votre enveloppe de dépôt, vous êtes-vous jamais demandé si votre argent si durement gagné était vraiment en sécurité? Les Canadiens sont privilégiés de pouvoir miser sur un système bancaire stable et fiable. Nous n’avons donc pas tendance à passer beaucoup de temps à nous demander comment les banques auxquelles nous avons appris à faire confiance et dont nous dépendons protègent réellement nos économies.

En fait, derrière la scène bancaire canadienne, un organisme joue un rôle essentiel dans la protection de nos dépôts et du système financier de notre pays : la Société d’assurance-dépôts du Canada.

À propos de la SADC —Un peu d’histoire

La Société d’assurance-dépôts du Canada (mieux connue sous le nom de SADC) est une société d’État fédérale qui assure l’argent que vous déposez dans des comptes admissibles auprès de plus de 80 institutions financières membres.

Considérez la SADC comme la compagnie d’assurance de votre banque.

Elle a été créée par le Parlement canadien en 1967 pour protéger les dépôts et ainsi accroître la confiance des consommateurs envers le secteur bancaire et promouvoir la stabilité de l’économie et des institutions financières du Canada.

Bien que la SADC soit une société d’État, elle n’est pas financée par les fonds publics. Son financement provient de primes versées par les banques membres à la SADC pour protéger les dépôts de leurs clients. La couverture est gratuite et automatique pour les Canadiens qui ont recours aux services bancaires d’une institution membre de la SADC.

Le mandat de la SADC consiste à protéger les dépôts, dans l’éventualité où une institution financière membre ferait faillite et devrait être restructurée ou fermée. Si une institution membre devait cesser ses activités, vous auriez accès à vos fonds assurés dans les jours qui suivent.

Depuis sa création en 1967, la SADC a traité 43 cas de faillites et de fermetures de banques qui ont affecté plus de 2 millions de titulaires de comptes. Cependant, aucun Canadien n’a perdu un seul dollar de ses dépôts protégés par la SADC.

Qu’est-ce qui est couvert par la SADC (et pour quel montant)?

Tous les dépôts admissibles (voir ci-dessous) sont protégés par la SADC jusqu’à concurrence de 100 000 $ (capital et intérêts compris) par catégorie de couverture et par institution membre. Des paramètres spécifiques déterminent quel type de compte est couvert.

Dépôt admissible (dépôts en espèces et à terme)

Les produits suivants sont couverts par la SADC :

- Compte-chèques ou comptes d’épargne

- Dépôts en devises étrangères

- Mandats bancaires, chèques certifiés et traites bancaires émis par des institutions membres de la SADC

- CPG et dépôts à terme

Ces dépôts sont admissibles à l’assurance de la SADC même lorsqu’ils sont détenus dans un compte enregistré tel qu’un compte d’épargne libre d’impôt (CELI), un régime enregistré d’épargne-retraite (REER) ou un fonds enregistré de revenu de retraite (FERR).

Couverture à hauteur de 100 000 $

Il est important de comprendre exactement comment fonctionne l’assurance de la SADC.

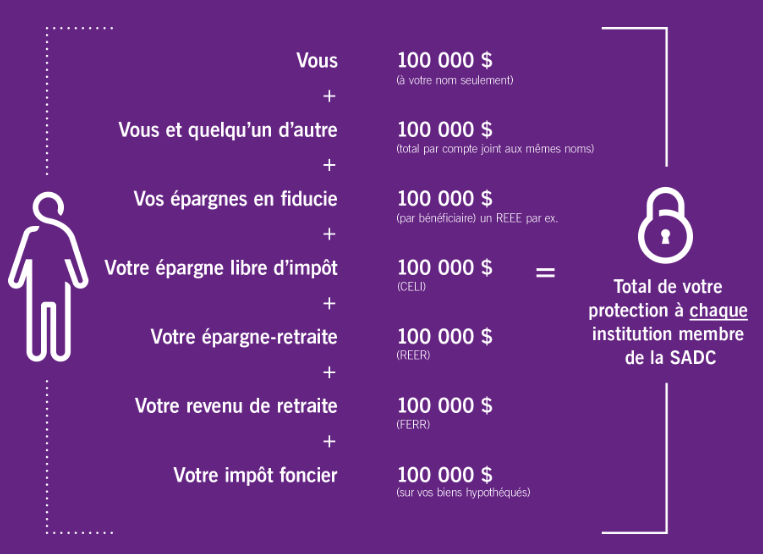

La couverture de la SADC est répartie en sept différentes catégories de dépôts admissibles. Les dépôts admissibles sont assurés à hauteur de 100 000 $ dans chaque catégorie et dans chaque institution membre. Les catégories sont les suivantes :

- Dépôts détenus au nom d’une seule personne

- Dépôts conjoints (comptes détenus au nom de plus d’une personne)

- Dépôts détenus en fiducie pour une autre personne

- Dépôts détenus dans des régimes enregistrés d’épargne-retraite (REER)

- Dépôts détenus dans des fonds enregistrés de revenu de retraite (FERR)

- Dépôts détenus dans des comptes d’épargne libre d’impôt (CELI)

- Dépôts détenus pour le paiement des impôts fonciers sur les biens hypothéqués (à noter qu’à partir du 30 avril 2022, les dépôts sur les comptes de taxes hypothécaires ne constitueront plus une catégorie distincte mais seront combinés avec les dépôts admissibles dans d’autres catégories)

Bref, vous recevrez jusqu’à 100 000 $ de couverture par catégorie, par institution membre. Et les catégories sont basées sur la façon dont le compte est détenu (c.-à-d. s’il s’agit d’un CELI ou d’un compte conjoint) et non sur le type de dépôt (c.-à-d. s’il s’agit d’un compte-chèques ou d’un compte d’épargne).

Comment fonctionne la couverture au sein d’une même institution membre :

Supposons que vous ayez un compte-chèques, un compte d’épargne et un compte CPG, tous détenus à votre nom dans la même banque membre de la SADC.

Puisque les trois dépôts relèvent d’une seule catégorie (« dépôts détenus à votre nom ») et sont tous détenus dans la même banque, vous auriez droit à une couverture totale de 100 000 $, tous types de comptes confondus.

Cela dit, si vous deviez également ouvrir un compte d’épargne conjoint auprès de la même banque membre, le compte d’épargne conjoint relèverait de sa propre catégorie et la couverture s’appliquerait comme suit :

- une couverture totale de 100 000 $ pour votre compte-chèques, votre compte d’épargne et votre compte CPG, car ils entrent tous dans la catégorie des « dépôts au nom d’une seule personne »

- Une couverture distincte de 100 000 $ pour le compte d’épargne conjoint, puisqu’il fait partie d’une catégorie différente de « dépôts conjoints ».

Comment fonctionne la couverture lorsque vous détenez des comptes auprès de plus d’une institution membre de la SADC :

Supposons que vous ayez un compte d’épargne à la banque A contenant 100 000 $ et un compte CPG à la banque B contenant 50 000 $.

Dans ce scénario, tout l’argent contenu dans ces comptes serait entièrement protégé, à condition que les deux banques soient membres de la SADC.

Cela s’explique en raison de votre admissibilité à une couverture d’au moins 100 000 $ sur les dépôts que vous détenez dans chaque institution membre de la SADC auprès de laquelle vous effectuez des opérations bancaires.

Qu’est-ce qui n’est pas couvert par la SADC?

Les comptes suivants ne sont pas assurés par la SADC :

- Fonds communs de placement, les actions et les obligations

- Fonds négociés en bourse (FNB)

- Cryptomonnaies

- hèques de voyage (depuis le 30 avril 2020, les institutions membres n’émettent plus de chèques de voyage)

- Dépôts auprès d’institutions financières n’étant pas membres de la SADC (comme la plupart des coopératives de crédit, qui sont plutôt assurées par les gouvernements provinciaux)

Calculez votre couverture auprès de la SADC

En résumé, la SADC couvre les dépôts admissibles jusqu’à 100 000 $ par catégorie d’assurance, par institution membre. En cas de doute sur les dépôts couverts et sur leur montant, le site Web de la SADC propose un calculateur facile à utiliser pour mesurer votre couverture.

Les membres de la SADC : quelles institutions financières sont assurées par le gouvernement fédéral?

Plus de 80 institutions financières au Canada sont membres de la SADC. Cliquez sur le menu déroulant ci-dessous pour consulter la liste de toutes les institutions membres.

<strong>Voir tout membres de la SADC (+/-)</strong>

- B2B Banque

- B2B Trustco

- Banque canadienne ADS

- Banque Bridgewater

- Banque Canadian Tire

- Banque canadienne de l’Ouest

- Banque Canadienne Impériale de Commerce

- Banque Cidel du Canada

- Banque Concentra

- Banque CS Alterna

- Banque d’investissement communautaire Vancity

- Banque de Chine (Canada)

- Banque de Montréal

- Banque de Nouvelle-Écosse (La)

- Banque des Premières Nations du Canada

- Banque DirectCash

- Banque Duo du Canada

- Banque Équitable

- Banque Habib Canadienne

- Banque Haventree

- Banque Home

- Banque HomeEquity

- Banque HSBC Canada

- Banque ICICI du Canada

- Banque Industrielle et Commerciale de Chine (Canada)

- Banque KEB Hana du Canada

- Banque Laurentienne du Canada

- Banque le Choix du Président

- Banque Manuvie du Canada

- Banque Motus

- Banque Nationale du Canada

- Banque Peoples du Canada

- Banque RFA du Canada

- Banque Royale du Canada

- Banque SBI Canada

- Banque Shinhan du Canada

- Banque Tangerine

- Banque Toronto-Dominion (La)

- Banque UBS (Canada)

- Banque Wealth One du Canada (La)

- BLC Trust

- Banque Zag

- Caisse populaire acadienne ltée**

- Citibanque Canada

- Compagnie de Fiducie du Groupe Investors Ltée (La)

- Compagnie de Fiducie Peoples

- Compagnie Home Trust

- Compagnie Montréal Trust du Canada

- Compagnie Trust CIBC

- Compagnie Trust CIBC Mellon

- Compagnie Trust National

- Compagnie Trust Royal

- Coopérative de crédit fédérale Coast Capital Savings

- Fiducie de la Financière Sun Life inc.

- Fiducie Desjardins inc.

- Fiducie Équitable

- Fiducie RBC Services aux Investisseurs

- General Bank of Canada

- Hypothèques CIBC Inc.

- Industrielle Alliance, Fiducie inc.

- League Savings and Mortgage Company

- Legacie Fiducie Privée

- MCAN Mortgage Corporation

- Société Canada Trust (La)

- Société d’hypothèques de la Banque Royale

- Société d’hypothèques Pacifique TD (La)

- Société d’hypothèques TD (La)

- Société de banque CTBC (Canada)

- Société de Fiducie BMO

- Société de fiducie canadienne de l’Ouest

- Société de Fiducie Community

- Société de fiducie Computershare du Canada

- Société de Fiducie Concentra (La)

- Société de Fiducie Effort

- Société de fiducie HSBC (Canada)

- Société de fiducie Manuvie

- Société de Fiducie Natcan

- Société de fiducie Peace Hills

- Société hypothécaire Banque de Montréal

- Société hypothécaire HSBC (Canada)

- Société hypothécaire Scotia

- Société Trust Royal du Canada

- Trust Banque Nationale Inc.

- Trust La Laurentienne du Canada inc.

- Valiant Trust Company

- VersaBank

Que se passe-t-il si une institution membre de la SADC ferme ses portes?

Comme mentionné précédemment, depuis sa création, la SADC a géré 43 faillites bancaires. Elle a pour objectif de protéger l’économie et le flux des services financiers, tout en minimisant les risques pour les contribuables. Lorsqu’une banque n’est plus viable, le rôle de la SADC ne se limite pas à la fermeture d’un établissement. Elle peut également prendre en charge une vente d’actions ou d’actifs, restructurer la banque, superviser une fusion avec une autre institution, etc.

Au moment de décider de l’approche à adopter, la SADC tient compte des facteurs tels que la taille de la banque, l’éventuelle valeur de franchise et la possibilité de recourir à des solutions du secteur privé.

Vous trouverez plus de détails sur le site Web officiel de la SADC, ici.

Les modifications de 2020 : couverture de la SADC élargie

En 2020, plusieurs changements ont été mis en place pour moderniser la Société d’assurance-dépôts du Canada. À compter du 30 avril 2020, la SADC a élargi sa couverture pour inclure les dépôts détenus en devises étrangères. Auparavant, il n’y avait aucune protection pour ce type de dépôts. Prenez note que les dépôts en devises étrangères ne constituent pas une catégorie distincte, mais sont de nouveaux « dépôts admissibles » et relèvent de l’une ou de l’autre des catégories de compte couvert dans lesquelles ils sont versés.

Une autre modification importante depuis le 30 avril 2020 est la suppression de la durée maximale de 5 ans pour les CPG et les autres dépôts à terme. Les dépôts à terme de plus de cinq ans sont désormais sous la protection de la SADC.

Pour en savoir plus sur les autres modifications apportées à la couverture de la SADC, visitez le site Web officiel de la SADC et inscrivez-vous à l’assemblée publique annuelle de la SADC qui sera diffusée sur le Web le 11 août 2020 de 13 h 30 à 14 h 15 (heure de l’Est).